新加坡与香港都是亚洲金融中心,地理位置优越,有着良好的金融环境,优惠的税收制度。因此新加坡与香港常常被放在一起比较,在税收优惠制度上两者有哪些不同呢?

01

征税范围

香港和新加坡都实行以地域为基础的税收制度。香港只对公司和个人在香港赚取的收入征税,而新加坡则与其他离岸中心有所不同,离岸所得若汇回新加坡,需要向新加坡税务局缴纳相应的所得税,但仅限新加坡居民和居民企业。

对于资本利得税和遗产税,香港和新加坡都不征收,这对于投资者和高净值家庭更为友好。除此以外,香港税务的优胜之处在于只设三项直接税,常见的增值税或消费税等流转税在香港是不征收的。而对于新加坡来说,除了企业所得税和个人所得税外,亦征收7%消费税,且该税种的税率有逐年上升的趋势。

02

企业所得税

1.香港

香港企业所得税的征税对象没有居民及非居民企业之分,从2018/19年度开始,香港公司开始实行两级利得税制度,针对获取利润是否超过200万港币(约合人民币160万元),征收8.25%或16.5%的利得税。

值得注意的是,为了防止集团企业滥用该制度,税局规定关联企业之间只能选择其中的一家企业享受两级制优惠税率。同时,针对香港政府大力扶持的个别行业,亦设有相应的税收优惠政策。

2.新加坡

新加坡的企业所得税率为17%,针对初创企业可享受最高达75%的税收减免,即综合税率大致落在4.25%至8.5%的区间内。同时,对设立地区总部的公司亦设有相应的税收优惠,但这些优惠政策只有新加坡居民企业可享受,不适用于非居民企业。

成立三年以上:

成立三年以内:

两地的企业所得税各有特点。对于新加坡来说,更有利于利润额较低的小型企业或初创公司,而香港对于小型初创企业的税收减免幅度则相对较弱。当然,如果是对于盈利较高的大中型企业,香港和新加坡在所得税上相差无几。

03

个人所得税

1.香港

香港的薪俸税税率是2%、6%、10%、14% 和17%的累进税率,根据个人的应课税净收入征收。应课税净收入的概念为,香港提供相对额度的免税额,除政府可自动扣除的额度以外,针对不同个人也可适用额外的免税额。

2.新加坡

新加坡纳税居民的个人所得税税率介于应纳税收入的3.5%至22%之间。起征点为2万新元(约合人民币10万元)。其中,对应32万新元(约合人民币160万元)的最高档税率将于2024年调整为24%。

由此可见,就个人所得税而言,新加坡的整体税负相较于香港会相对较高,且其对于高收入人群的征税额呈现上升趋势。

04

差异对比

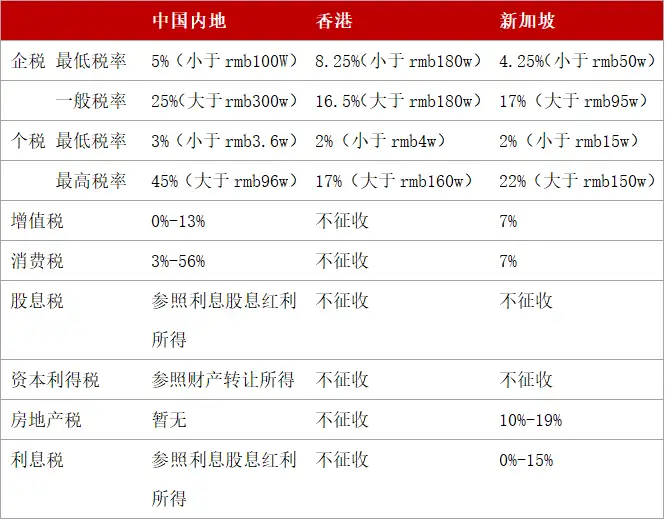

除了企业所得税和个人所得税,香港和新加坡在其余常见税收制度上也存在显著优势。以下仅就若干常见税种与中国内地进行简要对比。

总的来说,香港和新加坡都有完善和极具吸引力的税收制度,但两者在不同税种、税收激励措施等方面各有优势。香港的税收以简单和低税率而闻名,而新加坡则提供更广泛的税收优惠和豁免,以吸引外国企业和投资者。

如有更多问题,欢迎咨询我们。骏德集团专业提供境外投资备案、香港及开曼、BVI、美国企业注册、做账审计、红筹架构搭建、新加坡基金企业、1039出口税务合规化、圣基茨护照、跨境电商规划等服务。