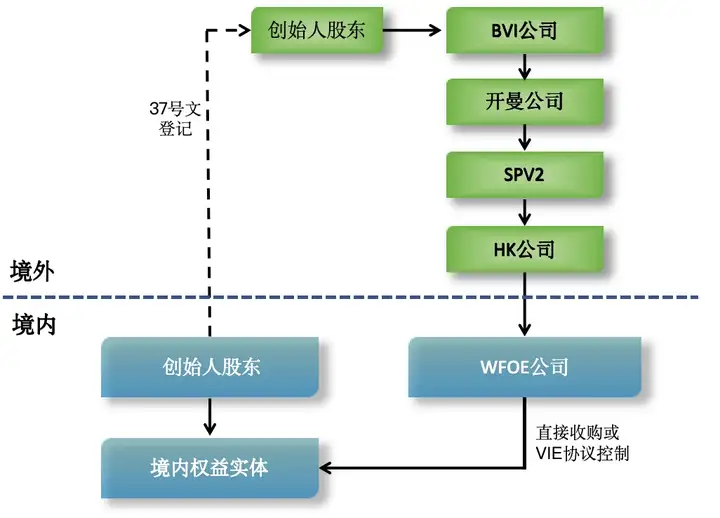

外汇管理局(“外管局”)于2014年7月4日发布了《国家外汇管理局关于境内居民通过特殊目的公司境外投融资及返程投资外汇管理有关问题的通知》(汇发[2014]37号),简称为“37号文”。

“37号文”规定:“境内居民个人境外投资外汇登记指境内居民以投融资为目的,以其合法持有的境内企业资产或权益,或者以其合法持有的境外资产或权益,在境外设立或间接控制特殊目的公司,通过新设、并购等方式在境内设立外商投资企业或项目,据此向外汇管理局或其授权机构申请的外汇登记”。

这篇文章就来谈谈实务中“37号文”登记的那些疑难问题。

01

持有境外绿卡的人,是否需要办理37号文登记?

《国家外汇管理局关于境内居民通过特殊目的公司境外投融资及返程投资外汇管理有关问题的通知》(汇发[2014]37号,“37号文”)第一条规定37号文适用的范围包括境内机构和境内居民,其中境内居民包括境内个人和境外个人,境内个人是指持有中国身份证件的中国公民,而境外个人是指没有中国身份证件,但是因为经济利益关系经常居住在中国的外国人。

因此,要判断一个自然人是否适用37号文登记,首先判断其是否是中国公民,如果其是中国公民,则需要适用37号文。

根据《中华人民共和国护照法》第二条的规定,中华人民共和国护照是中华人民共和国公民在国外证明国籍的证件。一个人是否是中国公民的依据是其是否持有中国护照。《国籍法》明确规定中国不承认双重国籍,不存在一个人同时合法持有中国护照和外国护照的情况。

综上,一个人同时持有中国护照和外国绿卡,那么这个人需要办理“37号文”登记。

实务中,涉及到香港身份,分为香港居民身份证和香港永久性居民身份证。

香港居民身份证类似于绿卡,持有香港居民身份证的中国人,其护照仍然是中国护照,需要办理“37号文”登记;

持有香港永久性居民身份证且是中国国籍的人则可以申请香港特别行政区护照,无法同时持有中国大陆护照,则不适用“37号文”登记;

港澳居民来往内地通行证俗称“回乡证”,申领回乡证的前提是申请人已经注销了中国大陆户口。如果一名自然人仅持有香港居民身份证,将无法办理回乡证,其护照仍然为中国大陆护照,需要办理“37号文登记”。

已经获得了香港护照或其他国家护照,根据中国对于双重国籍的态度,其户口需要注销,若注销中国户口,则不需要办理“37号文”登记。

02

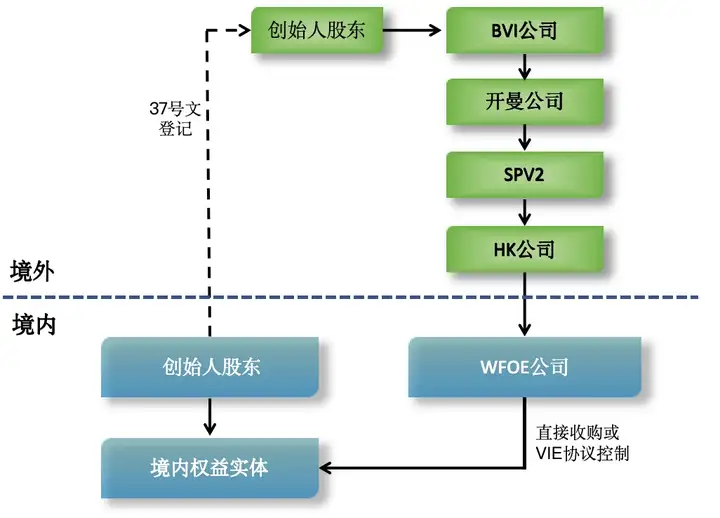

架构已经搭建完毕,最上层公司中的创始人没有办理37号文登记,对于架构的影响以及如何补救?

如果实际控制人是中国国籍,不论是否持有境外绿卡,这种情况均违反了37号文的规定。如果创始人已经设立了第一层SPV,但仅对外支付了前期设立的费用,而无其他的出资行为,且WFOE尚未设立完成,根据我们的经验,如果SPV设立时间不超过12个月,创始人仍然可以申报办理37号文初始登记,但是,如果WFOE设立已经完成,将无法办理初始登记,理论上可以办理补登记,但仅具备理论上的可能性,实操中,未见成功办理补登记的案例。

如果申请人已经持有外国护照或者港澳的永久居民身份证,创始人不需要办理37号文登记,该架构是合法有效的。这取决于架构搭建时创始人的身份状态,如果创始人在搭建架构时是中国公民,后来取得了外国公民或港澳永久居民身份,这种情况仍然存在瑕疵,解决的方法是以外国人的身份新设立一家公司受让原来有瑕疵的公司所持有的下层公司股权。

因此,这种情况下,该架构由于创始人未办理37号文登记而存在瑕疵,创始人将股权转让给外籍人士是否可以解决这一问题,可能需要根据未来上市地进一步判断,如果未来在境外上市,由于港股或美股对于代持的基本要求是详细披露,但考虑到境外上市需要中国证监会的备案,因此,代持是否可以解决这一问题,有待进一步观察;如果公司未来拟境内上市,由于A股对于代持的态度一票否决,因此,代持无法解决前述问题,创始人未做37号文登记构成重大瑕疵,需要解决,方法是重新搭建新的架构,完成37号文登记。如果未办理37号文登记的是小股东,而非实际控制人,则可能解决方法较为简单,可以予以清理。

除无法向境内汇回资金外,未办理37号文登记,还有另外一个不利的法律后果,即WFOE无法对外分红,未如实披露返程投资登记,汇出利润可能构成套汇,其逻辑是穿透后的股东是中国公民,不应将利润汇出境外。

03

是否可以多个自然人股东共用一个BVI?

通常情况下,内资公司自然人股东超过一人,为节省设立BVI的成本,是否多个自然人股东共用一个BVI,再持有开曼公司的股权。多个自然人股东共用一个BVI公司的确可以节省一定的成本,但是根据37号文的规定,第一层境外公司的股东变更的,应办理37号文的变更登记,因此,如果BVI的某一股东将来退出,境内需要做变更登记,而变更程序比较繁琐,为了避免因为BVI股东变化导致变更登记,一般建议每一名自然人设一家BVI。

此外,需要注意的是,新的个人所得税法生效后,BVI的税收递延效果可能受限,BVI如果长期沉淀分红或其他资本利得,可能被征收个人所得税。

04

境内居民未办理外汇登记在境外设立企业,再返程投资,有什么法律后果?

实务中,这种情况并不罕见。这种架构有以下两个问题:

第一,外商投资企业资本金账户开立可能存在障碍。根据资本金账户开立的要求,银行需要穿透审核WFOE背后的实际权益人,如果银行发现WFOE的直接或间接股东中有中国公民,将会要求该中国公民出具37号文登记凭证,否则,银行会拒绝开立资本金账户。

第二,无法汇出利润,根据Q2中的案例,如果WOFE的直接或间接股东中中存在未办理外汇登记的中国公民,汇出利润将被认定为套汇,根据《外汇管理条例》第三十九的规定,未经批准将境内外汇转移到境外,由外汇管理机关责令限期调回,并处以30%以下或以上的罚款,还可能构成犯罪。简而言之,需要把非法汇出的利润汇回来,还将面临罚款或刑事处罚。

没有按照“37号文”办理外汇登记的境外投资出资行为,将可能被认定为逃汇行为。根据“37号文”以及《外汇管理条例》,外汇管理部门将“责令限期调回外汇,处逃汇金额30%以下的罚款;情节严重的,处逃汇金额30%以上等值以下的罚款”。

若该等逃汇行为构成犯罪的,将涉嫌构成《刑法》中的逃汇罪,除罚金外,对直接责任人员将处五年以下有期徒刑或者拘役,情节严重的,处五年以上有期徒刑。

文章标签: